- Boekhoudtips

- 24 juli 2020

- Leestijd: 9 minuten

Verschillende uitzonderingssituaties rondom de btw-aangifte

In de meeste gevallen zal je btw-aangifte ieder kwartaal ongeveer hetzelfde zijn. Je verkoopt je product of dienst, heft daar btw over en je verwerkt je inkomende documenten. Houd je je administratie netjes bij? Dan kun je met één druk op de knop de btw-aangifte via Moneybird versturen.

Toch zal er zo nu en dan een situatie zijn die afwijkt van het normale. Bijvoorbeeld wanneer je een factuur ontvangt waar geen btw op staat of wanneer je facturen krijgt uit het buitenland of wanneer je facturen stuurt naar het buitenland. In dit artikel leggen we je graag een aantal dingen uit.

- Kosten gemaakt voor het starten van je bedrijf

- Factuur zonder btw (bedrijf mag geen btw in rekening brengen)

- Factuur zonder btw (btw verlegd)

- Facturen uit het buitenland

- Facturen sturen naar het buitenland

Kosten voor de start van je bedrijf aangeven bij je eerste btw-aangifte #

“Belangrijk om te weten is dat het gaat om kosten die je normaal niet zou hebben gehad als particulier. Je kunt alleen investeringen aftrekken met een zakelijk karakter,” aldus Moneybird-adviseur Ruben Fokkenrood. “De Belastingdienst geeft aan dat de kosten die gemaakt worden in de aanloopfase aftrekbaar zijn. Dit geldt voor zowel de BTW als de inkomstenbelasting (opent in nieuw tabblad). Heb je al aankopen gedaan voor je onderneming? Denk bijvoorbeeld aan visitekaartjes, een website of een machine. Dan mag je deze kosten dus meenemen in je eerste btw-aangifte.”

Wat moet je in Moneybird doen om gemaakte kosten voor de start van je bedrijf terug te vragen:

- Voeg om te beginnen de bijbehorende facturen en bonnetjes toe aan je administratie. Zorg er hierbij voor dat je datum zet op de dag van aankoop.

- In Moneybird kun je op dit moment alleen de gemaakte kosten in een kwartaal meenemen. Vallen de kosten in hetzelfde kwartaal als je eerste aangifte? Dan kun je ze meenemen via de elektronische btw-aangifte in Moneybird. Heb je kosten gemaakt in een kwartaal eerder? Dan kun je deze helaas (nog) niet meenemen. Wat je wel kunt doen is de aangifte doen via de website van de Belastingdienst aan de hand van de cijfers in het btw-rapport in Moneybird. Typ alle gegevens over en tel het gemaakte bedrag op bij het bedrag dat Moneybird aangeeft bij de rubriek 5b Voorbelasting.

Mocht je zijn vergeten de kosten terug te vragen in je eerste aangifte dan kun je dit nog herstellen. Gaat het om minder dan 1000 euro verschil? Dan mag je het meenemen in de volgende aangifte. Gaat het om meer dan 1000 euro verschil? Dan mag je het niet meenemen in een volgende aangifte. Dan moet je een 'suppletie-aangifte' doen. Dat is een soort extra btw-aangifte, los van je normale aangifte.

Ik heb een factuur ontvangen waar geen btw op staat #

Als je een factuur hebt ontvangen waar geen btw op staat, zijn er twee mogelijkheden:

- De onderneming waar je een factuur van hebt ontvangen mag geen btw in rekening brengen

- De btw is verlegd

Kijk dus goed naar wat er op de factuur staat. We zullen beide opties toelichten.

De onderneming waar je een factuur van hebt ontvangen mag geen btw in rekening brengen #

Het is mogelijk dat een onderneming geen btw in rekening mag brengen. Dat geldt voor bijvoorbeeld de KVK, banken of verzekeringspremies.

Hoe verwerk je in Moneybird een factuur waar de leverancier geen btw in rekening mag brengen:

- Voeg de inkoopfactuur toe en kies een contact.

- Op de factuurregels kun je kiezen voor het tarief ‘geen btw’. Staat dit tarief nog niet in je lijst? Dit kun je dit toevoegen door vanuit de factuur in de dropdown van beschikbare tarieven te kiezen voor '+ Btw-tarief toevoegen'. Vervolgens kies je voor ‘Inkoopfactuur > Geen btw’. Vink aan en klik op ‘opslaan’. Voortaan staat deze mogelijkheid standaard in je dropdown, naast 9 en 21% komt er ‘geen btw’ te staan.

- Verwerk de factuur verder zoals je gewend bent.

Omdat op deze inkoopfactuur het tarief ‘geen btw’ is gebruikt, wordt de btw ook niet meegenomen in de btw-aangifte.

De btw is verlegd #

Het is ook mogelijk dat je leverancier de btw mag verleggen (opent in nieuw tabblad). Dit kan bijvoorbeeld in de bouw, in de zorg of bij facturen uit het buitenland het geval zijn. Btw verleggen betekent kort gezegd dat niet de leverancier btw afdraagt, maar de klant. In dit geval jij dus! Je kan de verlegde btw tegelijkertijd aftrekken als voorbelasting. Kortom: Je kunt dit meenemen in de btw-aangifte. Mits je het goed verwerkt natuurlijk!

Is de btw verlegd, dan staat dit altijd op de factuur. Naast dat op de factuur moet staan dat de btw verlegd is, moet ook jouw btw-identificatienummer op de factuur staan.

Let goed op waar de leverancier vandaan komt. Komt de leverancier uit Nederland of uit het buitenland? In beide gevallen heb je ander btw-tarief nodig. Gebruik je het juiste tarief, dan komt het bedrag op de juiste plek in je btw-aangifte!

Hoe verwerk je in Moneybird een factuur uit Nederland waar de btw op verlegd is:

Het is de bedoeling dat het bedrag in de btw-aangifte eindigt in rubriek 2 ‘verleggingsregelingen binnenland’ en in rubriek 5b ‘voorbelasting’. Hiervoor heb je de btw-tarieven ‘Inkoopfactuur > btw verlegd 21%’ en ‘Inkoopfactuur > btw verlegd 9%’ nodig. Je kunt een btw-tarief toevoegen vanuit je factuur of via ‘Tandwiel > Administratie-instellingen > Btw-tarieven > Toevoegen’.

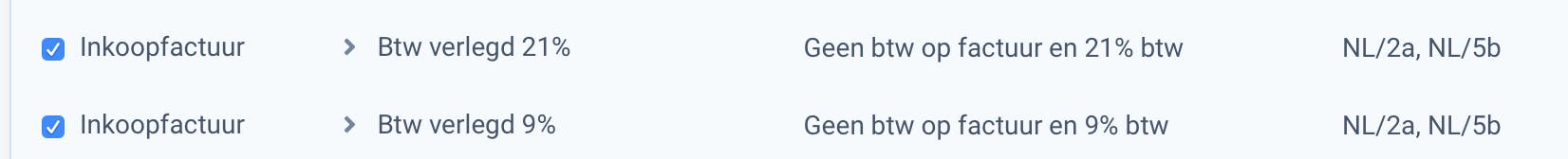

- Zorg dat je de btw-tarieven ‘Inkoopfactuur > btw verlegd 21%’ en ‘Inkoopfactuur > btw verlegd 9%’ geactiveerd hebt in je administratie. Dit kan via ‘Tandwiel > Administratie-instellingen > Btw-tarieven’.

Heb je het tarief nog niet geactiveerd? Klik dan op ‘Toevoegen’, vink beide tarieven aan en klik op opslaan.

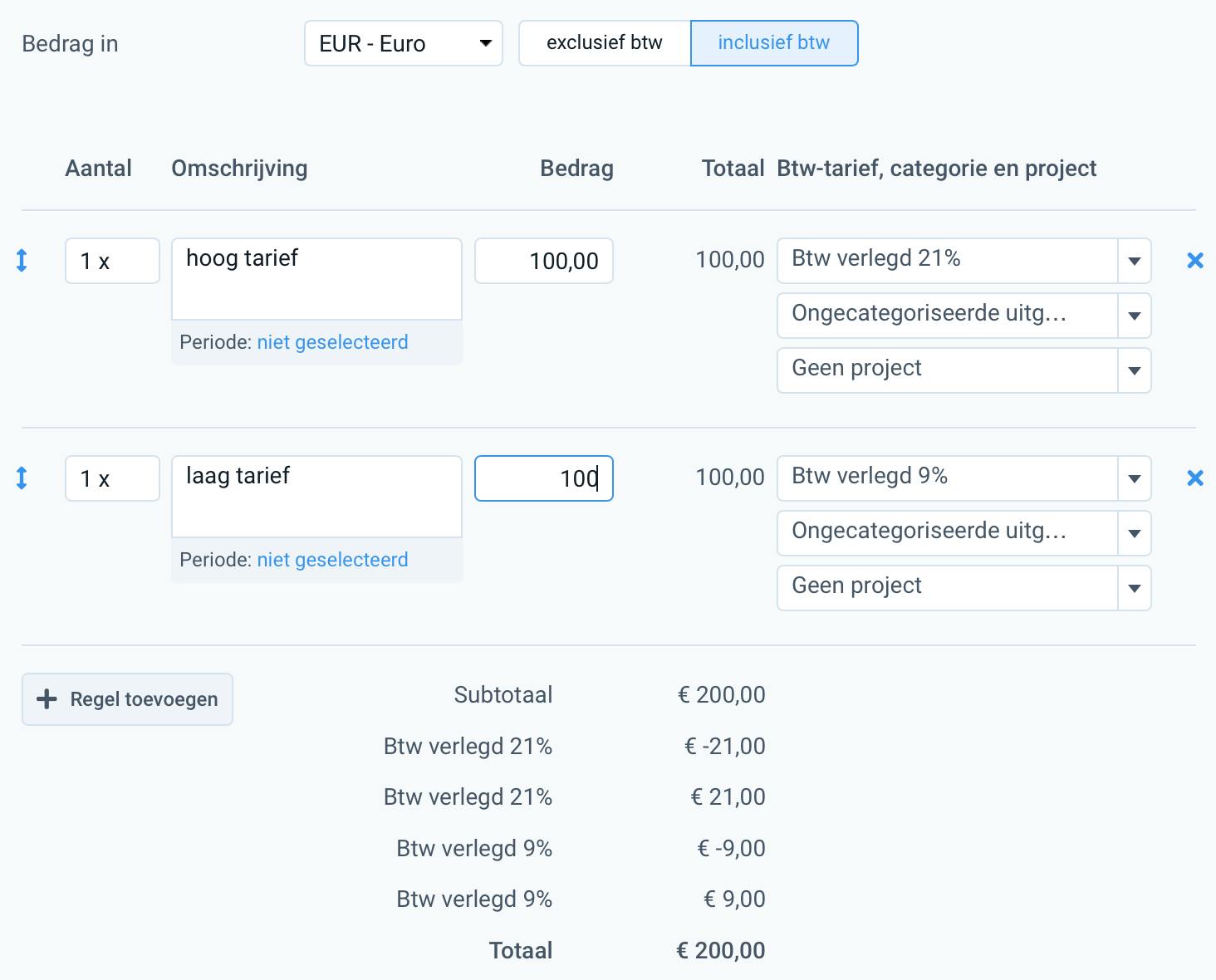

2. Voeg zoals je gewend bent de inkoopfactuur toe aan je boekhouding. Kies een contact en vul alle factuurregels in.

3. Selecteer bij het btw-tarief het tarief ‘btw verlegd 21%’ of ‘btw verlegd 9%’. Welke je selecteert hangt af van de dienst of het product. Valt dit normaliter onder het hoge tarief? Dan selecteer je ‘btw verlegd 21%’. Valt het onder het lage tarief? Dan selecteer je ‘btw verlegd 9%’. Het maakt hierbij niet uit of je het bedrag inclusief of exclusief invult, omdat het totaalbedrag van je inkoopfactuur een bedrag zonder btw is.

4. Verzend de factuur op de gewenste manier.

Op de factuur zie je onder de btw twee regels voor ieder percentage. Omdat de btw naar jou verlegd is moet je zelf de btw afdragen. In de meeste gevallen mag je deze betaalde btw ook gelijk weer terug vragen. Daarom wordt het bedrag direct weer in mindering gebracht.

In het btw-rapport zie je beide bedragen ook terug bij rubriek 2 en bij rubriek 5.

Hoe verwerk je in Moneybird een factuur uit het buitenland waar de btw op verlegd is:

Ook buitenlandse facturen waarop de btw verlegd is wil je goed verwerken. Let hierbij goed op of de factuur komt uit een land binnen of buiten de Europese Unie. In beide gevallen heb je een ander tarief nodig. In de alinea hieronder gaan we daar verder op in.

Facturen uit het buitenland #

Bij facturen uit het buitenland is het belangrijk om te kijken naar twee verschillende zaken.

- Doe je zaken met een bedrijf binnen of buiten de EU?

- Het product of de dienst wat ik geleverd heb gekregen, zou dat binnen Nederland hoog of laag zijn?

Bij facturen uit het buitenland wordt vaak de btw naar je verlegd en staat er geen btw/VAT op de factuur.

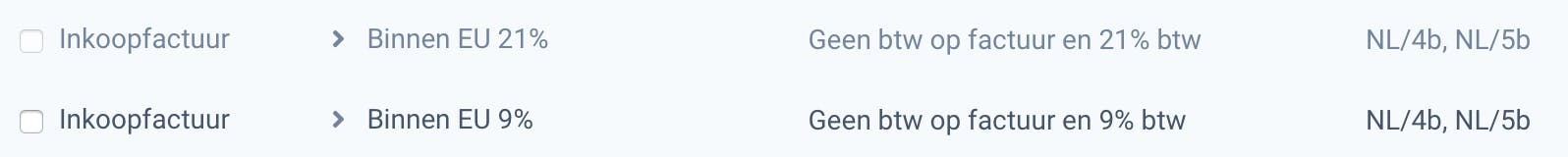

- Voeg voor facturen uit de Europese Unie de btw-tarieven ‘Inkoopfactuur > Binnen EU 21%’ en ‘Inkoopfactuur > Binnen EU 9%’ toe.

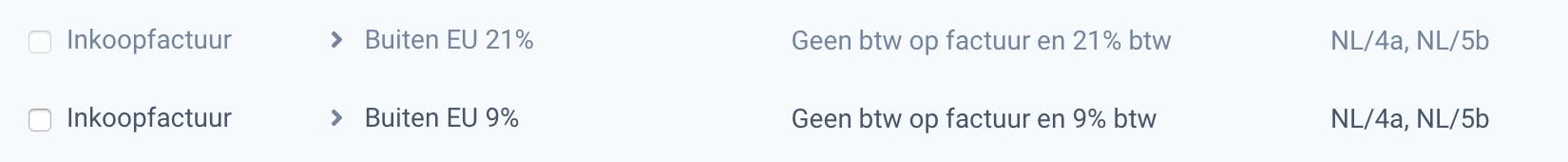

2. Voeg voor facturen buiten de Europese Unie de btw-tarieven ‘Inkoopfactuur > Buiten EU 21%’ en ‘Inkoopfactuur buiten EU 9%’ toe.

3. Voeg zoals je gewend bent de inkoopfactuur toe aan je boekhouding. Kies een contact en vul alle factuurregels in.

Valt de dienst in Nederland onder het lage tarief? Gebruik dan het btw-tarief ‘Binnen EU 9%’ of ‘Buiten EU 9%’ (afhankelijk van het land waar de factuur vandaan komt). Valt de dienst in Nederland onder het hoge tarief? Gebruik dan het btw-tarief ‘Binnen EU 21% of ‘Buiten EU 21%’.

4. Verzend de factuur op de gewenste manier

LET OP: Staat er btw op de factuur en heb je deze betaald? Bijvoorbeeld doordat je vergeten bent om je btw-nummer door te geven, dan kun je deze btw niet via de Nederlandse btw-aangifte terug vragen.

Wat moet je doen als je per ongeluk toch een factuur krijgt uit het buitenland waarop de btw verlegd had moeten worden?

Helaas kun je de btw niet via de Nederlandse btw-aangifte terugvragen. Hier geldt een uitzondering op voor landen uit de Europese Unie. In dat geval kun je het onder een aantal voorwaarden wel apart terugvragen. Op de website van de belastingdienst vind je hier meer informatie over (opent in nieuw tabblad).

Heb je btw betaald in een land buiten de EU, dan hangt het af van de regelgeving in het betreffende land of je de btw nog kunt terugvragen. Dit kan nagevraagd worden bij de belastingdienst in het betreffende land (opent in nieuw tabblad).

Je kunt ook proberen het op te lossen met je leverancier. Door bijvoorbeeld een creditfactuur aan te vragen en het geld terug te krijgen. Of het verlies accepteren. In dat geval kun je in Moneybird het btw-tarief ‘geen btw’ selecteren. De btw wordt dan niet meegenomen voor de Nederlandse btw-aangifte.

Facturen naar het buitenland #

Voor het versturen van facturen naar het buitenland gelden extra regels. Heb je veel buitenlandse klanten? Kijk dan naar de richtlijnen van de Belastingdienst. Er zit verschil in de eisen aan een factuur voor klanten binnen de EU en klanten buiten de EU. Ook is het onderscheid tussen een product of dienst belangrijk en of je klant een particulier of een bedrijf is.

Als je de factuur verzonden hebt, zie je het terug in de btw-aangifte, maar het wordt niet meegenomen bij de belasting die je moet betalen. Als je de btw verlegt naar de klant (bedrijf/ondernemer) in een ander EU land, moet je ICP-aangifte doen.