- Administratie

- Leestijd: 5 minuten

Btw-tarieven in Nederland

In Nederland hebben we drie verschillende btw-tarieven. Het is belangrijk om te weten welk tarief op jouw goederen en diensten van toepassing is. In dit artikel ontdek je alles over btw-tarieven en hoe je bedragen inclusief en exclusief btw berekent.

Wat is btw? #

Btw staat voor belasting toegevoegde waarde. Het betekent hetzelfde als omzetbelasting. Als ondernemer moet je in de meeste gevallen btw rekenen over de goederen of diensten die je verkoopt. Je betaalt het verschuldigde btw-bedrag via de btw-aangifte. Dat kan maandelijks, per kwartaal of jaarlijks zijn.

Wie moet btw betalen? #

Of je nu een bv, nv, stichting of vereniging bent, als de Belastingdienst je ziet als ondernemer, dan moet je btw betalen. Maar er zijn uitzonderingen. Als je alleen vrijgestelde activiteiten uitvoert of als je meedoet aan de kleineondernemersregeling (KOR), hoef je geen btw te betalen.

Welke btw-tarieven zijn er in Nederland? #

We hebben in Nederland het hoog btw-tarief, het laag btw-tarief, het nultarief en vrijstellingen. Als ondernemer is het belangrijk om te weten welk tarief je moet gebruiken bij de verkoop van je goederen of diensten.

Hoog btw-tarief: 21% #

Dit is het standaard btw-tarief dat van toepassing is op goederen en diensten in Nederland. Je gebruikt dit btw-tarief tenzij anders is aangegeven.

Laag btw-tarief: 9% #

Per 1 januari 2019 is het lage btw-tarief verhoogd van 6% naar 9%. Het laag btw-tarief geldt voor de volgende goederen en diensten.

Let op: regels kunnen veranderen. Op de website van de Belastingdienst vind je een actueel overzicht van goederen (opent in nieuw tabblad) of diensten (opent in nieuw tabblad) met een 9% btw-tarief.

Nultarief: 0% #

Het nultarief is vooral van toepassing op goederen die naar het buitenland worden geëxporteerd en daar worden gebruikt. De omzetbelasting wordt namelijk alleen toegepast op het gebruik van goederen binnen Nederland. Wanneer je het 0% btw tarief hanteert, mag je wel de btw terugvragen over de kosten die je voor deze omzet hebt gemaakt.

Ook sommige andere diensten aan het buitenland vallen onder het nultarief. Meestal is de btw verlegd bij diensten in het buitenland. Je gebruikt dan niet het ‘0% btw-tarief’ maar een ‘Btw-verlegd tarief’. Er wordt dan geen btw op de factuur gezet.

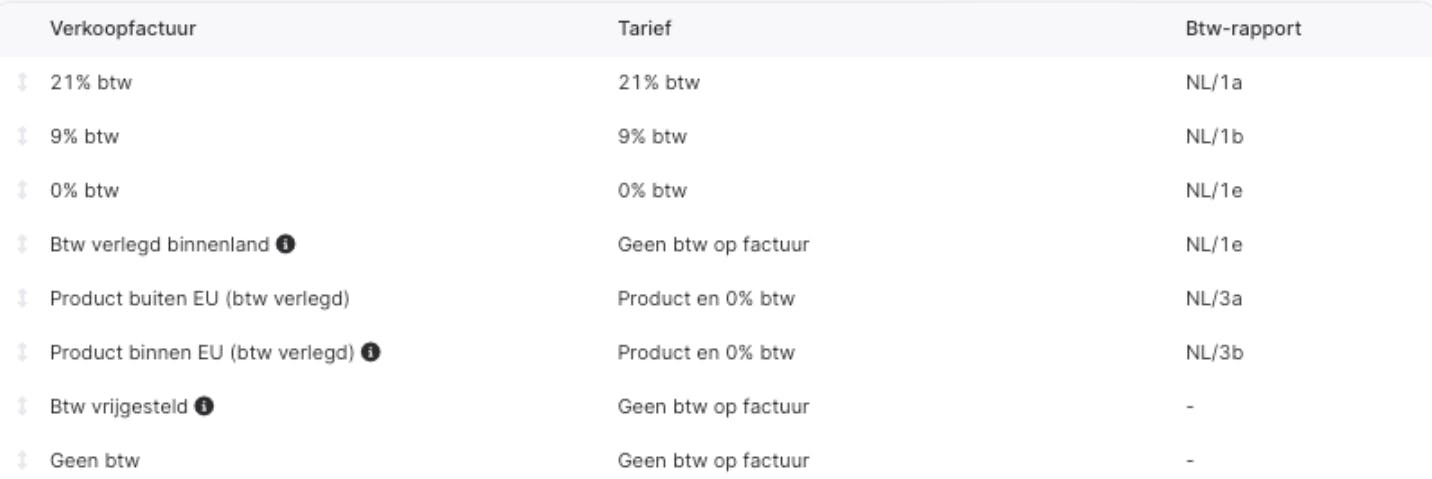

Er zijn dus verschillende rubrieken voor het btw-nultarief en het is van belang dat je het juiste tarief gebruikt voor de btw-aangifte. Het hangt af van het btw-tarief dat je gebruikt, in welke rubriek je product of dienst terug is te vinden op het btw-rapport. In Moneybird kun je verschillende tarieven toevoegen zodat dit automatisch goed verwerkt wordt.

Vrijstellingen #

Voor sommige goederen en diensten gelden een vrijstelling van btw. Dit betekent dat je helemaal geen btw hoeft af te dragen over je omzet. Je kunt dan ook geen btw terugvragen over je kosten die voor deze omzet hebt gemaakt. Voorbeelden hiervan zijn diensten in het onderwijs en de gezondheidszorg. Bekijk de volledige lijst van de btw-tarieven en vrijstellingen (opent in nieuw tabblad) op de website van de Belastingdienst.

Btw op de factuur #

Het is verplicht om de bedragen inclusief btw en exclusief btw op je factuur te vermelden. Dat houdt het overzichtelijk voor je klanten. Zeker weten of je factuur aan alle eisen van de Belastingdienst voldoet? Maak dan je facturen in een boekhoudprogramma zoals Moneybird.

Hoeveel btw krijg ik terug? #

Jij rekent btw over je goederen of diensten, maar je doet ook inkopen voor je bedrijf. De btw die je over zakelijke kosten hebt betaald, mag je aftrekken wanneer je de btw-aangifte doet. Of je btw terug krijgt, hangt dus af van de btw die je hebt ontvangen van je klanten en de btw die je hebt betaald voor je zakelijke inkopen. Als je meer btw betaalt dan ontvangt, krijg je btw terug. Als het andersom is, moet je betalen aan de Belastingdienst.

Hoe bereken ik btw? #

Een factuurbedrag kan exclusief btw of inclusief btw worden weergegeven. Het is handig om het verschil tussen beiden te snappen en om te weten hoe je dit berekent.

Alles op een rij #

Btw is hetzelfde als de omzetbelasting. Je berekent btw over jouw goederen of diensten en betaalt dit bedrag aan de Belastingdienst via de btw-aangifte. In Nederland hanteren we drie btw-tarieven: hoog (21%), laag (9%) en het nultarief (0% en vrijgesteld van btw). Het standaardtarief dat in Nederland wordt gebruikt is 21%. Maar er zijn uitzonderingen.